Había expectativas por conocer los primeros resultados trimestrales de Facebook desde que sus acciones cotizan en el Nasdaq. Estrictamente, no han sido malos, pero la empresa de Mark Zuckerberg ha sido víctima, precisamente, de las expectativas que ha alimentado durante años. Tal vez sea el momento de dar la razón a Zuckerberg, que se resistió a salir a bolsa pero al final tuvo que hacerlo por razones regulatorias. Los ingresos del segundo trimestre han ascendido a 1.184 millones de dólares, un 28% más en un año. Con esos números, o incluso peores, una empresa asentada hubiera aumentado su cotización, pero Facebook no está asentada: se espera que justifique su modelo de negocio.

Sintomáticamente, los analistas que participaron de la conferencia se han quejado de dos cosas: 1) la ambigüedad de las frases hechas con las que Zuckerberg – alguno ha dicho que le sonó “ausente”, como desinteresado en un ritual que probablemente desprecia – respondió a sus preguntas, y 2) que no se les presentara ninguna perspectiva para el tercer trimestre, ya iniciado.

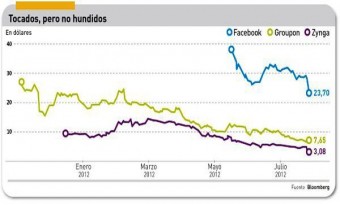

Los 1.184 millones casi no difieren de los 1.058 millones del primer trimestre ni de los 1.131 millones del cuarto de 2011, que es como decir que lleva nueve meses de crecimiento plano. Insuficiente para inspirar confianza, tras el batacazo bursátil que se ha pegado desde el 18 de mayo. Salió a cotizar a un precio inicialmente fijado en 38 dólares, y desde entonces ha caído un 40% hasta los 23,70 del viernes pasado . Aun así, su valor en bolsa sigue reflejando un múltiplo sobre ingresos muy alto.

Al cierre del trimestre, los beneficios fueron de 295 millones [que se convierten en pérdidas de 157 millones por el desembolso en acciones regaladas a sus empleados más fieles]. No se objeta el beneficio; cualquiera entiende que a estas alturas, la compañía tiene que invertir para apuntalar la ´monetización` de su base de usuarios, que ha llegado a 955 millones [29% más en un año, pero sólo 10.000 más en tres meses]. La desconfianza ha sido facilitada por el director financiero, David Ebersman, al reconocer que el volumen de anuncios que Facebook ha servido durante el trimestre ha descendido un 2% porque, de ese caudal de usuarios, 543 millones acceden a través de sus móviles, y el programa para explotar la publicidad en móviles aún no está a punto.

Lo que importa, por consiguiente, es el futuro de la publicidad en Facebook. En el segundo trimestre, el número de anuncios aumentó un 18% y el precio medio por anuncio un 9%. Es pronto para saber si se trata de una proporción pasajera y cómo afectará la trayectoria de ingresos en los próximos trimestres. La plataforma de pago, Credits, no es un fiasco pero casi: lleva tres trimestres casi sin moverse de la media de 190 millones [algo que ha contribuído a la caida de Zynga, como se verá más adelante]

Pasada la euforia inicial, inflada con artificios por los banqueros – que ya han recuperado con creces su dinero – a los inversores del montón no les interesa la gesta de Zuckerberg, que han leído mil veces, sino las previsiones tangibles, y estas no tienen la pinta que se esperaba. ¿Significa que Facebook está condenada? De ninguna manera, pero no deja de ser duro que, habiendo arrancado con una valoración (presunta) de 100.000 millones de dólares, dos meses y medio después la empresa valga 51.000 millones, según los analistas, o a lo sumo 65.000 millones, según Ebersman.

Si en los próximos trimestres Zuckerberg y sus colaboradores no encuentran la forma de crear una corriente creciente de ingresos publicitarios, el crecimiento seguirá estancado, y la estrella de Facebook perderá brillo paulatinamente. En los últimos tiempos, ha dedicado recursos a comprar pequeñas empresas cuyas tecnologías pueden serle útiles en su estrategia de hacerse fuerte en los móviles; mientras tanto, prosigue el misterio de si Facebook tendrá un móvil propio u optará por aliarse con, por ejemplo, HTC.

Los problemas de Facebook no son sólo de Facebook. Sobre el lecho de las expectativas creadas por Zuckerberg, en los dos últimos años se montó una ola de nuevas compañías, respaldadas por business angels y jaleadas por los medios, todas ellas dedicadas a un nuevo oficio bautizado como social web business. Si la jugada de Facebook hubiera salido bien, o si no hubiera sido tan flagrante la desproporción entre su valoración y la realidad, esas empresas nacientes estarían ahora preparando sus propias salidas a bolsa, con ciertas perspectivas de éxito. Pero Facebook ha pinchado en hueso, y la puerta grande se cierra para todos. Entre las empresas de social media que se le adelantaron en la salida a bolsa, sólo a LinkedIn le ha ido bien, con una subida del 130% en su cotización desde mayo de 2011.

Tan sólo 24 horas antes que Facebook, presentaba sus resultados Zynga, que tiene con aquella una relación simbiótica [más del 90% de sus ingresos los genera Facebook, y esta obtiene el 10% de los suyos gracias a los juegos de Zynga]. Pues bien, los usuarios de Facebook juegan menos, y las acciones de Zynga han caído un 70% desde la OPV. También se ha derrumbado otra estrella fugaz, Groupon: 65% de caída bursátil y hay denuncias por manipulación en favor del fundador . Nada que sorprenda.

Un daño colateral de estos fenómenos es la ostensible disparidad entre las generosas valoraciones de estas empresas en los mercados secundarios no regulados y las que finalmente obtienen en el mercado bursátil real, que presenta las ventajas de una (relativa) transparencia. En lo inmediato, otras empresas de este género han congelado sus intenciones de salir a bolsa. Según las noticias más recientes, nada menos que Twitter desecha la idea de llamar a Wall Street, e incluso preferiría negociar una inversión de Apple [desmentida por las partes], a la manera de la que en su día hizo Microsoft en Facebook.

Nada de lo anterior justifica evocar el fantasma de una burbuja. Sin ir más lejos, hay otras empresas de social media, cuyo modelo no se basa en la publicidad, que han subido en bolsa (Jive), o han encontrado comprador con cierta facilidad.

No es liquidez lo que falta; las rondas de financiación continúan funcionando para las empresas que se dedican a otras tecnologías, como almacenamiento, networking, cloud computing, virtualización y seguridad. Y no se crea que han parado las OPV; sólo ha decaído la confianza en los imitadores de Facebook. Hace unos días, por ejemplo, ha salido a bolsa Palo Alto Networks, una empresa de seguridad de redes con productos sólidos y con un modelo de negocio viable.

Un ingenuo puede no ver que la industria de las TI es mucho más que social media y aplicaciones para móviles. Pero, a poco que se mire, hay decenas de empresas de software a las que les va bien en la vida: un informe de Deutsche Bank, que analiza aquellas que han salido a bolsa en 2011 y 2012, constata que el retorno medio ha sido del 41%, en particular entre aquellas que se especializan en SaaS. Su ventaja aparente es que el modelo de suscripción se presenta como más predecible que el basado en la publicidad. Aunque bien podría ocurrir que no hubiera espacio para todos los que quieran explotar este nuevo yacimiento.